Por que o Brasil cobra tantos impostos

Se você já parou para olhar o detalhamento da sua nota fiscal no supermercado ou se assustou com o valor do IPVA e do Imposto de Renda, certamente já se fez essa pergunta: “Por que o Brasil cobra tantos impostos?”.

Chegamos a 2026 com o Brasil ocupando, consistentemente, o topo dos rankings de carga tributária entre os países em desenvolvimento. Para muitos, a sensação é de que pagamos “preço de Suíça” para receber “serviços de países subdesenvolvidos”. Mas a explicação para esse fenômeno não é simples e envolve história, escolhas políticas e a própria estrutura da nossa sociedade.

Neste guia completo, vamos desvendar as engrenagens do sistema tributário brasileiro, explicar para onde vai o seu dinheiro e como as mudanças recentes, incluindo a Reforma Tributária, impactam o seu bolso e os seus investimentos.

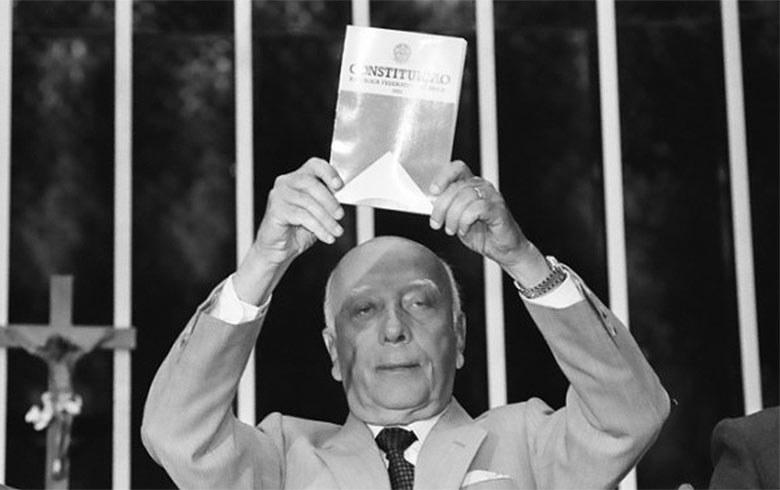

A herança da Constituição de 1988 e o Estado de Bem-Estar Social

Para entender por que o Brasil cobra tanto, precisamos voltar a 1988. A nossa “Constituição Cidadã” estabeleceu que o Brasil seria um Estado de Bem-Estar Social. Isso significa que o governo assumiu o compromisso de oferecer saúde gratuita (SUS), educação universal, previdência social e diversos auxílios para a população carente.

Manter esse modelo é extremamente caro. Enquanto países como os Estados Unidos possuem um sistema de saúde predominantemente privado, o Brasil optou por um modelo onde o Estado é o grande provedor.

O dilema orçamentário: Não existe “almoço grátis” na economia. Para que o hospital público funcione ou para que a aposentadoria seja paga, o governo precisa de uma fonte de receita constante e volumosa: os impostos.

Impostos sobre o consumo vs. Impostos sobre a renda: Onde dói mais?

Um dos maiores problemas do Brasil não é apenas o quanto se cobra, mas como se cobra. O sistema brasileiro é conhecido por ser regressivo. Isso significa que ele pesa mais no bolso de quem ganha menos.

A armadilha do imposto indireto

No Brasil, a maior parte da arrecadação vem do consumo (embutido no preço do arroz, do feijão, da gasolina e da energia elétrica).

Ao tributar o consumo, o governo garante que o dinheiro entre rapidamente no caixa, mas gera uma injustiça social: um bilionário e um trabalhador que ganha salário mínimo pagam exatamente o mesmo valor de imposto ao comprar um quilo de açúcar. Proporcionalmente, esse imposto consome uma fatia muito maior da renda do pobre.

Por que não tributamos mais a renda?

Países desenvolvidos, como os da OCDE, focam a cobrança na renda e no patrimônio. No Brasil, embora existam discussões em 2026 para aumentar a tributação sobre dividendos e grandes fortunas, a resistência política e o medo de “fuga de capitais” (investidores levando dinheiro para fora) mantêm a carga concentrada no consumo.

Para onde vai o dinheiro? Entenda o destino dos seus impostos

Muitos acreditam que o dinheiro dos impostos desaparece na corrupção. Embora a corrupção seja um problema real e grave, ela não explica o volume total da carga tributária. A maior parte do orçamento brasileiro está comprometida com gastos obrigatórios:

-

Previdência Social: Com o envelhecimento da população, o custo para pagar aposentadorias e pensões é o maior peso das contas públicas.

-

Folha de Pagamento: O custo para manter a máquina pública (salários de professores, médicos, policiais, juízes e parlamentares).

-

Juros da Dívida Pública: O Brasil possui uma dívida elevada e, para atrair investidores, precisa pagar juros altos. Uma parte imensa dos seus impostos vai apenas para pagar o “aluguel” desse dinheiro que o governo pediu emprestado no passado.

-

Saúde e Educação: O cumprimento dos pisos constitucionais para essas áreas.

A Reforma Tributária de 2026: Simplificação ou redução de carga?

Estamos vivendo o auge da implementação da Reforma Tributária em 2026. A grande mudança foi a criação do IVA (Imposto sobre Valor Agregado), dividido em IBS e CBS, que substituiu tributos antigos e confusos como ICMS, ISS, IPI, PIS e Cofins.

O objetivo da Reforma

A reforma não foi desenhada, inicialmente, para reduzir o valor total pago (carga nominal), mas sim para simplificar o processo. O Brasil era o país onde as empresas gastavam mais horas por ano apenas para calcular e pagar impostos devido à “manicômio tributário”.

O impacto nos setores

Com o IVA, alguns setores, como a indústria, tendem a ser beneficiados pela simplificação e fim da cumulatividade (imposto sobre imposto). Por outro lado, o setor de serviços pode sentir um aumento de carga, o que reflete diretamente no preço de mensalidades escolares, academias e honorários profissionais.

O “Custo Brasil” e o impacto nos negócios e investimentos

A alta carga tributária, somada à burocracia, gera o chamado “Custo Brasil”. Esse custo invisível torna o produto brasileiro mais caro e menos competitivo no exterior.

Para o empreendedor, os impostos são um sócio que leva cerca de 34% do lucro (no caso de empresas no regime de Lucro Real) antes mesmo do dinheiro ser reinvestido. Para o investidor, o impacto é direto na rentabilidade:

-

Renda Fixa: Desconto de IR que varia de 22,5% a 15%.

-

Ações: Tributação sobre ganhos de capital e a discussão recorrente sobre a taxação de dividendos.

Dica de Finanças: Em um cenário de altos impostos, a eficiência fiscal (escolher investimentos com isenção ou menor tributação, como LCIs, LCAs e Debêntures Incentivadas) torna-se essencial para proteger seu patrimônio.

Comparativo Internacional: Brasil vs. OCDE

É comum ouvir que o Brasil cobra como país rico. Vamos olhar os dados:

-

Brasil: Carga tributária gira em torno de 33% a 35% do PIB.

-

Média da OCDE: Cerca de 34% do PIB.

O problema não é o número frio, mas o Retorno sobre o Imposto Pago (IRBES). O Brasil frequentemente ocupa as últimas posições em rankings que medem o retorno do bem-estar social em relação ao que é arrecadado. Países como Dinamarca e Suécia cobram até 45% do PIB, mas oferecem infraestrutura, segurança e educação que eliminam a necessidade de o cidadão pagar por serviços privados por fora.

A complexidade do sistema e a sonegação fiscal

Um dos motivos pelos quais as alíquotas são tão altas para quem paga corretamente é que muita gente não paga. A sonegação fiscal no Brasil é estimada em centenas de bilhões de reais anualmente.

Além disso, o sistema é cheio de isenções e benefícios fiscais para setores específicos (lobby político). Quando um setor não paga, o governo precisa aumentar a alíquota dos outros para fechar a conta. Isso cria um ciclo vicioso onde a carga é alta porque o sistema é ineficiente, e o sistema é ineficiente porque a carga é alta.

Como se planejar financeiramente diante de tantos impostos?

Gritar contra os impostos não mudará a sua fatura no final do mês. Como investidor ou dono de negócio, a estratégia deve ser a defesa.

-

Planejamento Tributário: Se você é PJ ou autônomo, revise seu enquadramento (Simples Nacional, Lucro Presumido ou Real). Um erro aqui pode custar milhares de reais por ano.

-

Previdência Privada (PGBL): Utilize o benefício de abater até 12% da sua renda bruta tributável na declaração completa do IR.

-

Diversificação Internacional: Ter parte do patrimônio em dólar ou em ativos fora do Brasil ajuda a proteger seu capital de mudanças bruscas na legislação tributária nacional e da desvalorização do Real.

-

Educação Financeira: Entenda como o “come-cotas” funciona nos fundos de investimento e prefira ativos que não possuem essa antecipação de imposto.

O imposto como reflexo das escolhas de uma nação

O Brasil cobra muitos impostos porque escolheu ser um país com uma rede de proteção social vasta, mas ainda não conseguiu resolver a ineficiência do gasto público e a desigualdade na forma de arrecadar. Em 2026, a simplificação trazida pela Reforma Tributária é um passo importante, mas a redução real da carga só virá com um crescimento econômico robusto e um controle rigoroso das despesas do Estado.

Para você, o caminho é a informação. Entender o sistema tributário não serve apenas para reclamar, mas para fazer escolhas de consumo e investimento mais inteligentes, garantindo que a sua riqueza cresça apesar do “sócio” governamental.