7 conselhos dos mais velhos sobre dinheiro

Vivemos na era da informação instantânea. Com um clique, acessamos gráficos de criptomoedas, robôs de investimento e aplicativos que prometem enriquecimento rápido. No entanto, ironicamente, nunca estivemos tão endividados e ansiosos em relação às finanças.

Às vezes, a solução para a complexidade moderna não está em um novo algoritmo, mas na simplicidade do passado. Nossos avós e bisavós, muitas vezes com muito menos recursos e escolaridade, conseguiam construir patrimônio, comprar a casa própria e criar famílias numerosas sem entrar no cheque especial. Qual era o segredo?

A resposta reside na mentalidade. Eles tratavam o dinheiro com um respeito e uma prudência que se perderam na cultura do consumo imediato.

Neste artigo aprofundado, resgatamos 7 lições financeiras dos mais velhos que valem mais do que muitos MBAs. Vamos “traduzir” esses conselhos para o século XXI, mostrando como aplicá-los hoje para blindar seu bolso, sair das dívidas e alcançar a tão sonhada liberdade financeira.

1. “Nunca gaste mais do que ganha”: A regra de ouro da prosperidade

Parece óbvio, certo? Mas se é tão óbvio, por que milhões de brasileiros estão inadimplentes?

Os mais velhos seguiam essa regra de forma quase religiosa. Se o salário era 10, gastava-se 8. Se queria comprar algo que custava 12, esperava-se juntar o dinheiro.

A armadilha do crédito fácil moderno

Hoje, o cartão de crédito e o parcelamento sem juros criaram uma ilusão de poder de compra. Você ganha R$ 3.000,00, mas tem um limite de R$ 5.000,00. O cérebro moderno entende que você tem R$ 8.000,00 disponíveis.

Como aplicar hoje:

A sabedoria antiga aqui se traduz na moderna regra dos “Degraus de Vida”. Viva sempre um degrau abaixo do que a sua renda permite.

-

Foi promovido? Não mude de carro imediatamente. Mantenha o padrão de vida antigo e invista a diferença.

-

A técnica do “Pague-se Primeiro”: Nossos avós guardavam o dinheiro assim que recebiam. Hoje, programe uma transferência automática para seus investimentos no dia do pagamento. O que sobrar, você gasta. Isso garante que a regra de “gastar menos do que ganha” seja cumprida automaticamente.

2. “Guarde dinheiro para os dias de chuva”: O poder da Reserva de Emergência

Antigamente, não existia a facilidade de pegar um empréstimo no aplicativo do banco em 30 segundos. Se o telhado quebrasse ou alguém ficasse doente, a única salvação era o dinheiro guardado “no colchão” ou na caderneta.

Essa expressão, “dias de chuva”, reflete uma verdade absoluta: imprevistos não são uma possibilidade, são uma certeza. Vai chover. O carro vai quebrar, o emprego pode ser perdido, a saúde pode falhar.

Do colchão para o CDI

O conceito permanece, mas o veículo mudou. Guardar dinheiro em casa (ou na poupança) é perder para a inflação.

A Lição Atualizada:

Você precisa de uma Reserva de Emergência.

-

Calcule seu custo de vida mensal (ex: R$ 4.000,00).

-

Multiplique por 6 meses (R$ 24.000,00).

-

Invista esse valor em ativos de Liquidez Diária e baixo risco, como o Tesouro Selic ou CDBs de grandes bancos que rendam 100% do CDI.

A paz de espírito que nossos avós tinham não vinha do luxo, vinha da segurança de saber que, se a tempestade chegasse, eles tinham guarda-chuva.

3. “O barato sai caro”: Qualidade sobre Quantidade

Você já ouviu um idoso dizer: “Eles não fazem mais coisas como antigamente”? Eles têm razão. A cultura antiga valorizava a durabilidade. Comprava-se um móvel de madeira maciça para durar a vida toda. Comprava-se um par de sapatos de couro para durar 10 anos.

Hoje, vivemos na era da obsolescência programada e da moda descartável (fast fashion). Compramos camisetas de R$ 20,00 que duram três lavagens e eletrodomésticos que quebram assim que a garantia acaba.

Consumo Consciente como Estratégia Financeira

A lição aqui é sobre Custo por Uso.

-

Um sapato de R$ 100,00 que dura 6 meses custa R$ 200,00 por ano.

-

Um sapato de R$ 300,00 que dura 3 anos custa R$ 100,00 por ano.

Investir em qualidade é uma forma de proteger seu patrimônio. Ao comprar itens duráveis, você sai do ciclo vicioso de gastar dinheiro recorrentemente para repor o que quebrou. Antes de comprar o item mais barato da prateleira, pergunte-se: “Isso vai durar? Ou vou ter que gastar de novo daqui a pouco?”.

4. “Quem compra terra não erra”: Investimento Imobiliário e Segurança

Este é, talvez, o conselho mais repetido pelos avós. Para a geração deles, que viveu períodos de hiperinflação e instabilidade política, ter um pedaço de chão, tijolo e cimento era a única garantia de que o dinheiro não viraria pó.

Embora tecnicamente seja possível “errar” comprando terra (comprando em áreas ruins, com problemas judiciais ou pagando caro demais), a essência do conselho é sólida: invista em ativos reais.

A Evolução: Dos Terrenos para os Fundos Imobiliários (FIIs)

Hoje, comprar um imóvel físico exige muito capital, tem baixa liquidez (demora para vender) e custos altos (cartório, imposto, manutenção).

Como aplicar a sabedoria dos avós com a tecnologia de hoje? Fundos Imobiliários (FIIs).

-

Com menos de R$ 10,00 ou R$ 100,00, você compra “pedacinhos” de grandes prédios comerciais, galpões logísticos ou shoppings.

-

Você recebe o aluguel (dividendos) mensalmente na sua conta, isento de Imposto de Renda.

-

Você mantém a segurança do “tijolo”, mas com a facilidade da bolsa de valores.

A lógica é a mesma: construir um patrimônio sólido que gere renda passiva.

5. “Não dê o passo maior que a perna”: A aversão às dívidas

Para as gerações passadas, dever dinheiro era uma vergonha moral. Ter o “nome sujo na praça” era motivo de insônia e desonra. O crediário existia, mas era usado com extrema cautela.

Hoje, normalizamos a dívida. Financiamos carros em 60 vezes, casas em 35 anos e parcelamos o jantar em 3 vezes. Aceitamos pagar juros como se fosse parte natural da vida.

O Custo Invisível dos Juros

Os mais velhos entendiam intuitivamente os Juros Compostos, mesmo sem saber a fórmula matemática.

-

Juros a favor: Investir e ver o dinheiro crescer.

-

Juros contra: Dívidas que devoram o salário.

A Lição Prática:

Evite financiar bens de consumo que perdem valor (carros, eletrônicos, roupas). Se você não tem dinheiro para comprar à vista, você não pode comprar (salvo extrema necessidade).

Use o cartão de crédito apenas como meio de pagamento para acumular pontos/milhas, pagando sempre a fatura total. Se você parcela e paga juros, está dando um “passo maior que a perna” e comprometendo seu “eu” do futuro.

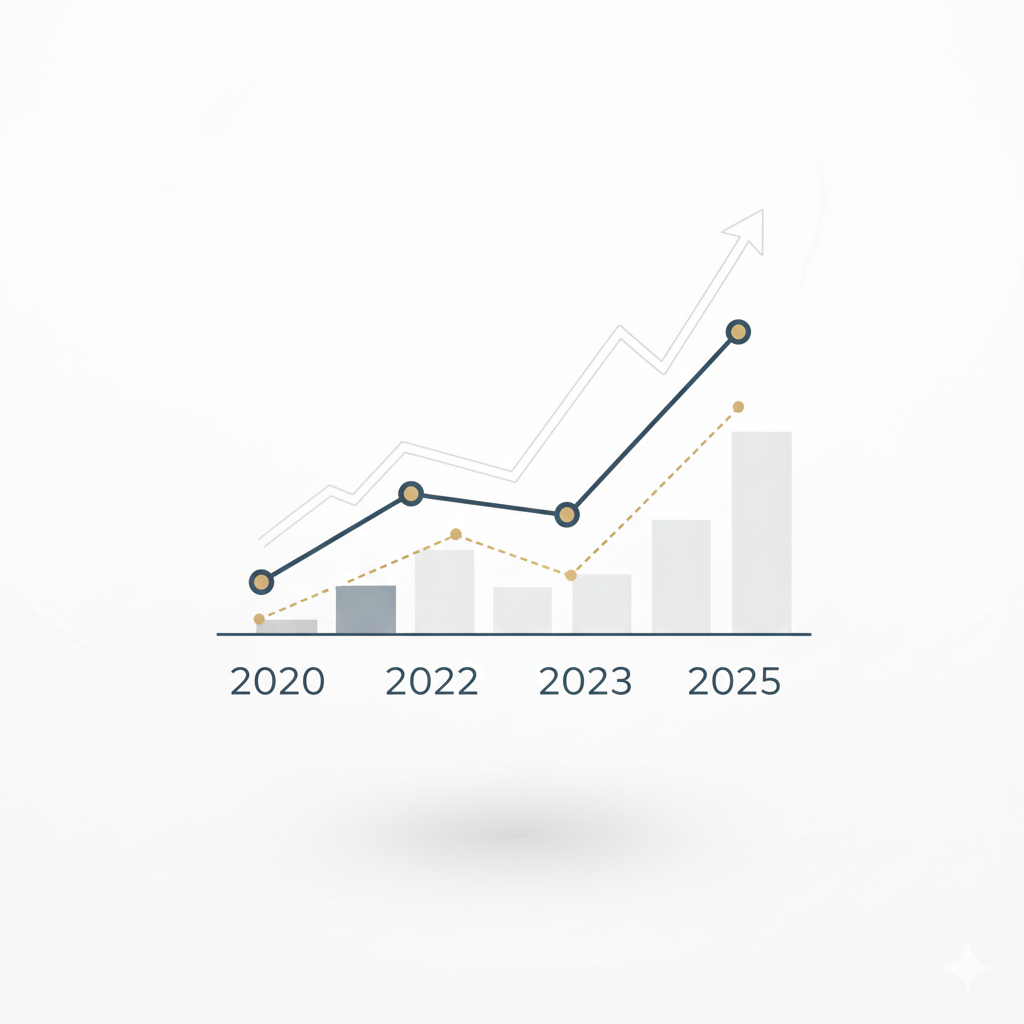

6. “De grão em grão, a galinha enche o papo”: A paciência nos investimentos

Nossos avós não buscavam “ficar ricos da noite para o dia”. Eles não procuravam a “criptomoeda que vai valorizar 1000% em uma semana”. Eles entendiam o valor do trabalho duro e da acumulação lenta e constante.

A paciência é a virtude financeira mais rara no mundo moderno. Queremos o prêmio da loteria, a herança ou o golpe de sorte.

O Poder do Longo Prazo

Essa sabedoria se traduz na estratégia de Aportes Constantes.

Não importa se você investe R$ 100,00 ou R$ 1.000,00. O segredo é a constância.

-

Investir R$ 200,00 por mês, todos os meses, durante 30 anos, gera um resultado extraordinário devido aos juros compostos.

-

Tentar acertar a “bala de prata” no mercado financeiro geralmente resulta em perda de patrimônio.

Seja a galinha do ditado popular. Acumule grão em grão. Respeite o tempo de maturação dos investimentos. A riqueza sólida é uma maratona, não uma corrida de 100 metros.

7. “Não coloque todos os ovos na mesma cesta”: A Diversificação

Embora muitos idosos tivessem todo o dinheiro na poupança ou em imóveis, os mais sábios entre eles sabiam diversificar suas fontes de sustento. Tinham o emprego, mas também criavam galinhas no quintal, costuravam para fora ou tinham uma pequena casa de aluguel nos fundos.

Eles sabiam que depender de uma única fonte (o patrão ou o governo) era arriscado.

Diversificação de Investimentos e Renda

No mundo dos investimentos, isso é a regra número 1: Diversificação.

-

Não tenha só Ações.

-

Não tenha só Renda Fixa.

-

Tenha um pouco de cada. Se a bolsa cair, a Renda Fixa segura. Se o dólar subir, seus investimentos internacionais compensam.

Além disso, diversifique sua Renda. Em um mercado de trabalho instável, ter uma fonte de renda extra (um negócio paralelo, freelancing, dividendos) é a melhor proteção contra crises. Não dependa apenas do seu salário.

O que NÃO seguir: Onde os conselhos antigos precisam de atualização

Para este artigo ser honesto e completo, precisamos alertar: nem todo conselho antigo serve para hoje. O mundo mudou.

-

“Fique no mesmo emprego por 40 anos”: Antigamente, a lealdade era recompensada com estabilidade. Hoje, mudar de emprego estrategicamente é a melhor forma de aumentar o salário.

-

“Dinheiro debaixo do colchão”: Com a inflação moderna, dinheiro parado é dinheiro queimado.

-

“Fugir da tecnologia”: Nossos avós muitas vezes temem o internet banking. Hoje, os bancos digitais oferecem taxas zero e rendimentos melhores que os bancos tradicionais (“bancões”). Usar a tecnologia a seu favor é obrigatório.

O Futuro com Raízes no Passado

O segredo para uma vida financeira saudável não é escolher entre o passado e o presente, mas sim unir o melhor dos dois mundos.

Imagine ter a tecnologia, a facilidade de investimento e a informação de hoje, combinadas com a disciplina, a paciência e a prudência dos seus avós. Esse é o perfil do investidor imbatível.

Releia estes 7 conselhos. Qual deles você tem ignorado?

-

Está gastando mais do que ganha?

-

Está comprando coisas baratas que estragam rápido?

-

Está buscando atalhos para a riqueza?

Às vezes, para avançar, precisamos olhar para trás. Que a sabedoria dos “cabelos brancos” possa guiar suas decisões financeiras rumo a um futuro de tranquilidade e abundância.